Über uns

Verantwortungsvolles Anlegen

In einer Welt, in der ein wirklich verantwortungsvoller Investment-Partner immer wichtiger wird, möchte Columbia Threadneedle Investments Anlegern helfen, der Zukunft mit größerer Zuversicht entgegenzusehen. Mit einem noch stärkeren Engagement und einer noch umfassenderen Fachkompetenz sind wir gut aufgestellt, um den sich verändernden Bedürfnissen unserer Kunden gerecht zu werden.

Breites Kompetenzspektrum und detaillierte Fachkenntnisse in verantwortungsvollem Anlegen

Wir sind um einen verantwortungsvollen Umgang mit den Vermögenswerten unserer Kunden bemüht und legen ihr Kapital in unserem stabilen Rahmen mit fundiertem Research und guter Unternehmensführung, einem breiten Kompetenzspektrum und detaillierten Fachkenntnissen an. Unsere branchenführenden Ressourcen bieten ein tiefergehendes Research, leistungsstarke Analysen und intelligente Einblicke, die unsere Kenntnisse zu Umwelt-, Sozial- und Unternehmensführungsthemen in den verschiedenen Anlageklassen, Sektoren und Regionen bereichern.

Wir sind aktive Eigentümer

Die aktive Wahrnehmung unserer Funktion als Eigentümer steht im Mittelpunkt unserer Arbeit. Wir erkennen die positive Rolle, die wir als Anleger spielen können, um durch unsere Aktivitäten den Wandel in der realen Welt voranzutreiben. Ein durchdachter Dialog hilft uns, ein genaueres Verständnis eines Unternehmens zu erlangen. Indem wir Vertrauen aufbauen, können wir einen größeren Einfluss ausüben, positive Veränderungen fördern, Risiken mindern und die langfristige Performance verbessern. Wir blicken auf eine zwanzigjährige Erfolgsbilanz als aktive Eigentümer zurück.

Preisgekrönte Strategien und Lösungen für verantwortungsvolles Anlegen

Wir verfügen über ein umfangreiches Angebot an preisgekrönten Strategien und Lösungen für verantwortungsvolles Anlegen. Unser Angebot wird laufend weiterentwickelt, umfasst alle Anlageklassen und deckt das gesamte Spektrum der verantwortungsvollen Investmentfonds ab. Wir arbeiten ständig an Innovationen, um den sich wandelnden Anforderungen unserer Kunden gerecht zu werden. Unser reo™ Service verschafft Anlegern den Zugang zu marktführenden Dienstleistungen für die aktive Kommunikation mit den Unternehmen und die Wahrnehmung der Stimmrechte.

Den Wandel vorantreiben

Verantwortungsvolles Anlegen ist für uns kein neues Konzept. Wir gehörten zu den ersten, die die UN-Prinzipien für verantwortliches Investieren (UN PRI) umsetzten, und legten die ersten europäischen ethisch geprüften Aktienfonds und britischen sozialen Anleihenfonds auf. Wir sind seit jeher Vorreiter der aktiven Eigentümerschaft – wir stehen seit mehr als 20 Jahren im Dialog mit den Unternehmen und leisten unseren Beitrag zur Gestaltung der Branchenrichtlinien und -standards.

Wir sind davon überzeugt, dass die Anwendung verantwortungsvoller Anlagegrundsätze die Risiken mindern und die Ergebnisse langfristig verbessern kann. Dieses Ethos treibt uns beständig an, durch einen verantwortungsvolleren Anlageansatz Veränderungen herbeizuführen – für uns, für unsere Kunden und für die Welt im Ganzen.

Research Zum Verantwortungsvollen Anlegen (RI) und ESG-Integration

Unsere nachfolgend dargestellte Reihe von ESG-Analysen bietet den Anlageteams einen soliden Rahmen zur Bewertung wesentlicher ESG-Risiken und -Chancen für Tausende von Unternehmen weltweit. Die Analysen unterstützen unser zukunftsorientiertes Research und tragen dazu bei, informierte Anlageentscheidungen zu treffen und Prioritäten für die Engagements zu setzen. Wir entwickeln unsere Analysen beständig weiter, um ESG-Risiken besser zu bewerten und unseren Kunden größtmögliche Transparenz zu bieten.

View previous reports:

COP29: Will it deliver on climate finance?

CT SDG Engagement Global Equity Strategy

Power hungry AI - investment implications in the era of energy transition

Aktive Wahrnehmung von Aktionärsrechten

Dialog mit Tiefe und Breite

Der aktive Dialog steht im Mittelpunkt unserer gesamten Tätigkeit. Da sich die Mitglieder unseres 22-köpfigen Teams von Analysten für den aktiven Dialog auf bestimmte Themen und Branchen spezialisiert haben, sehen wir Probleme im Kontext und können so ein tieferes Verständnis gewinnen. Unsere vereinte Organisation bereichert darüber hinaus unser umfangreiches Fachwissen.

Klimawandel

Anlagelösungen

Um unser Angebot an verantwortungsvollen Fonds in Ihrer Region zu sehen, klicken Sie bitte hier.

Responsible Engagement Overlay (reo) – unser Stewardship Service

Unser Responsible Engagement Overlay Service (reo®) wird von einem weltweiten Kreis von Anlegern in Anspruch genommen, darunter Pensionsfonds, Versicherungsgesellschaften, Vermögensverwalter, Treuhandverwalter, gemeinnützige Organisationen und Family Offices. Unsere Kunden vertrauen darauf, dass wir mit den Beteiligungsunternehmen einen aktiven Dialog über ESG-Themen und die Nachhaltigkeitsrisiken und -chancen im Zusammenhang mit den Anlagen führen. Die umfassende reo® Berichterstattung orientiert sich an den Zielen für nachhaltige Entwicklung der Vereinten Nationen (SDGs) und bietet Transparenz im Hinblick auf die realen Auswirkungen unserer Aktivitäten im Rahmen des Dialogs mit den Unternehmen. Über reo® können Kunden auf das gesamte Spektrum der Stewardship-Kompetenzen zugreifen, einschließlich Research, Screening, aktiver Dialog und Stimmrechtsausübung. Die Kunden erhalten einen größeren Einfluss, um positive Veränderungen herbeizuführen, indem sie ihre Anlagen in einem Pool bündeln und mit einer einzigen, kraftvollen Stimme auftreten können. reo® bietet eine weltweite, sektorübergreifende Abdeckung über das gesamte Marktkapitalisierungsspektrum und eine systematische Analyse der ESG-Risiken in den Kundenportfolios, um über die Prioritäten für die Zusammenarbeit mit dem Unternehmen zu informieren.

Unternehmensverpflichtungen

- Verantwortungsvolles Anlegen ist mit unseren Werten als Unternehmen verbunden. Wir richten unser Geschäft an den Standards aus, die wir von den Emittenten erwarten, in die wir investieren. Prinzipien der Vereinten Nationen für verantwortliches Investieren (PRI). Diese wurden im Jahr 2006 von uns mitbegründet und unterzeichnet. Verantwortungsvolles Anlegen ist schon seit weit über einem Jahrzehnt ein bewährter Grundpfeiler unseres Geschäfts.

- Stewardship-Codes. Bei Columbia Threadneedle sind wir bestrebt, verantwortungsbewusst mit dem Vermögen unserer Kunden umzugehen. Dies wird durch unseren Unterzeichnerstatus des UK Stewardship Code 2020, des Japan Stewardship Code und des Taiwan Stewardship Code belegt. Die Unterzeichner des UK Stewardship Code sind verpflichtet, jährlich über ihre Stewardship-Richtlinien, -Prozesse und -Aktivitäten zu berichten, um ihren Unterzeichnerstatus aufrechtzuerhalten. Unser Stewardship Report 2022 zeigt das Engagement von Columbia Threadneedle Investments für diese Kodizes. Konkret beschreiben wir, wie wir unsere Pflicht als verantwortungsbewusste Verwalter des Kundenkapitals in einem Jahr mit hoher Marktvolatilität und geopolitischen Risiken angegangen und erfüllt haben.

- Investor Stewardship Group. Dieses US-amerikanische Netzwerk von Anlegern und Vermögensverwaltern fördert gute Praktiken in der verantwortlichen Verwaltung und Unternehmensführung.

- UK Women in Finance Charter. Wir waren die erste Vermögensverwaltungsgesellschaft, die diese Charta unterzeichnet hat, und befürworten die Förderung von Frauen im Finanzdienstleistungssektor. Wir setzen uns auch Ziele, wenden für unsere Organisation geeignete Strategien an und erstatten Bericht über die Fortschritte auf dem Weg zu diesen Zielvorgaben.

- Climate Action 100+ (CA100+). Dieses gemeinschaftliche Aktionsprogramm verfolgt das Ziel, sicherzustellen, dass die Unternehmen mit den weltweit höchsten Treibhausgasemissionen die erforderlichen Maßnahmen gegen den Klimawandel ergreifen. Über die CA100+ setzen wir uns bei Unternehmen dafür ein, dass diese ihre Unternehmenspolitik in Bezug auf den Klimawandel verbessern, ihre Emissionen senken und verstärkt klimabezogene Finanzdaten offenlegen.

- Initiative „Net Zero Asset Managers“. Wir setzen uns für die Unterstützung des Übergangs zur weltweiten Klimaneutralität ein und sind Mitglied der Initiative „Net Zero Asset Managers“, einer Gruppe von Vermögensverwaltern, die sich zur Unterstützung des Netto-Null-Ziels für Treibhausgasemissionen bis 2050 oder früher verpflichtet hat. Wir arbeiten an einem ehrgeizigen Ansatz, um die Klimaauswirkungen unserer eigenen Geschäftsaktivitäten und der von uns verwalteten Vermögenswerte durch eine enge Partnerschaft mit unseren Kunden und den Unternehmen, in die wir investiert haben, zu verringern.

Vordenkerrolle

Wir veröffentlichen regelmäßig durch Research unterlegte Arbeiten zur Vordenkerrolle, in denen wir Trends wie erneuerbare Energien, Artenvielfalt und Kreislaufwirtschaft untersuchen. So können unsere Kunden ein Verständnis für die Herausforderungen und die Wege gewinnen, mit denen ein verantwortungsvolles Anlegen Lösungen für diese Probleme liefert.

Nachfolgend finden Sie einige aktuelle Erkenntnisse. Melden Sie sich hier an, damit Sie diese direkt per E-Mail erhalten.

COP29: Will it deliver on climate finance?

CT SDG Engagement Global Equity Strategy

Power hungry AI - investment implications in the era of energy transition

The climate risk ‘hot potato’– which sector will be left with burnt fingers?

If demographics are destiny, investors should brace for change

CT Responsible Global Equity Strategy 2023 Responsible Profile

Zum Verständnis der Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor (SFDR)

Neuausrichtung der Kapitalströme auf nachhaltige Anlagen

Allgemeine Einbindung von Nachhaltigkeitsaspekten in Risikomanagementprozesse

Förderung von Transparenz und langfristiger Ausrichtung

Artikel 6

Produkte, bei denen Nachhaltigkeitsrisiken im Anlage- und Risikomanagementprozess berücksichtigt werden.

Artikel 8

Produkte, die ökologische oder soziale Merkmale bewerben und in Unternehmen investieren, die sich durch eine gute Unternehmensführung auszeichnen.

Artikel 9

Produkte, mit denen konkrete und messbare nachhaltige Anlageziele verfolgt werden.

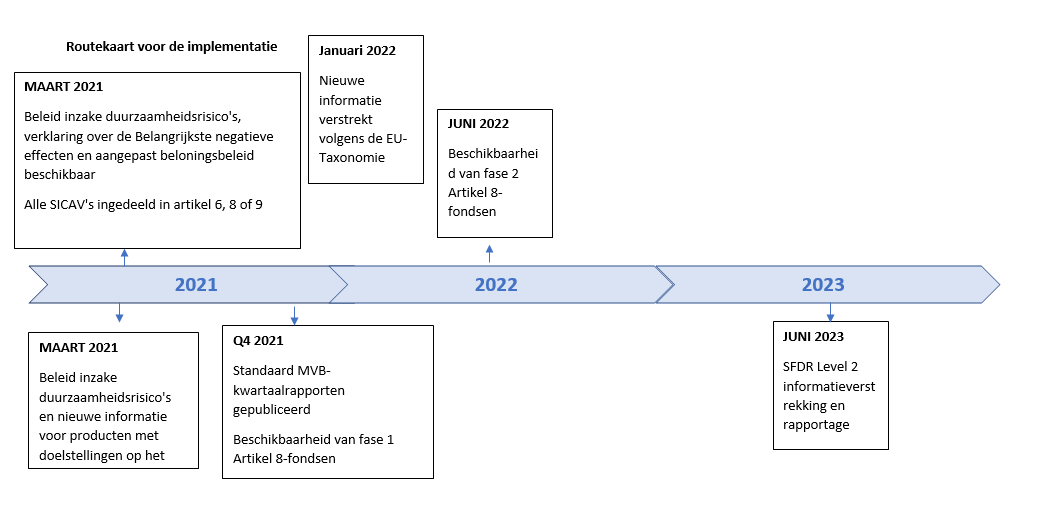

Zeitplan für die Umsetzung

Policies and Disclosures

View our TAM UK International Holdings Ltd policies and disclosures:

View our Columbia Threadneedle (AM) Holdings PLC disclosures:

View our Threadneedle Management Luxembourg S.A and Columbia Threadneedle Netherlands B.V. disclosures:

A

Adverse impact

Aggregate sustainability risk exposure

The overall sustainability risk faced by a company or portfolio, taking account of a range of issues such as climate risk and ESG factors.

B

Best-in-class

Best-in-class strategies try to make their portfolios better on ESG issues and/or carbon characteristics by excluding certain investments deemed negative in that respect or including certain investments deemed positive in that respect.

C

Carbon footprint

The carbon emissions and carbon intensity of a portfolio, compared with its investment universe (benchmark). The benchmark might be, for example, companies in the FTSE 100.

Carbon intensity

A company’s carbon emissions, relative to the size of the business. This allows investors to compare the company’s carbon efficiency with its competitors‘.

Climate risk

The risk that an investment’s value could be harmed by climate issues such as global warming, energy transition and climate regulation. Investors normally assess climate risk by looking at carbon footprint data, climate adaptation risk, physical risk and stranded assets.

Climate adaptation risk

See Transition Risk.

Controversies

A company’s operational failures or everyday practices that have severe consequences for workers, customers, shareholders, wider society and the environment. Examples are poor employee relations, human rights abuses, failure to follow regulations, and pollution. Controversies help to indicate the quality of a company.

Corporate governance

The way that companies are organised and led. We look at how well companies are sticking to good practices set out in Corporate Governance Codes, which vary from country to country. Corporate governance is also part of the ‚G‘ in ESG. In this context Governance may focus on the operational and management practices relating to social and environment aspects of the business.

Corporate Social Responsibility (CSR)

A company’s approach to (and engagement with) its stakeholders and the communities it operates in, reflecting its responsibility towards people and planet.

D

Decarbonisation

The reduction of the carbon emissions associated with a region, country, industry or organisation. It can also refer to the reduction of the carbon emissions associated with a fund’s investments.

Divestment

The opposite of investment. In other words, either reducing or exiting an investment. We divest if we think the potential risks of investing in a company outweigh the potential returns. This may be because we have lost confidence in a company’s leadership, strategy, practices or prospects .

E

Engagement

Talking to members of the board or management of a company – a two-way process that we might initiate, or the company might initiate. We use engagement to understand companies better. We also use it to give feedback, offer advice and seek changes – including change relating to ESG and climate risk. Engagement also means consulting with government and collaborating with other investors to influence policy and shape debate.

Environmental

The „E“ in ESG. This covers a focus on significant environmental risks and their management. In a climate change context it is a focus on the risks associated with a business having to adapt to climate change requirements or the physical impacts of climate change. We also look at companies‘ environmental opportunities due to changing consumer demands, policy changes, technology and innovation.

ESG

Short for environmental, social and governance. Investors consider companies‘ ESG risks and how well they are managed. To do this, we use the Sustainability Accounting Standards Board (SASB) framework. Considering ESG gives us a different perspective on how good an investment might be.

ESG integration

Always taking account of ESG issues when assessing potential investment opportunities and monitoring the investments in a portfolio.

ESG ratings

Many investment managers use external providers, such as MSCI, to rate companies on their ESG practices. Each provider has its own way of doing things, so ESG scores can vary radically from one provider to another. We run our own ESG system to rate companies. This is based on 77 standards, each for a different industry, produced by the Sustainability Accounting Standards Board.

Ethical investing

An ethical approach excludes investments that conflict with the client values and ethics that a fund is seeking to reflect. There are many different activities or issues that people prioritise as ethical. Common examples include tobacco, adult entertainment, controversial weapons, coal or activities that contravene religious social teaching.

Exclusion

Excluding companies from a portfolio. Exclusions can also be used to set minimum standards or characteristics for inclusion of investments in portfolios. Fund managers may exclude entire industries (e.g. tobacco), companies involved in ethically questionable activities (e.g. gambling), companies that fail to meet certain ESG standards, and companies with a bad carbon intensity.

F

Fundamental analysis/research

Using research to work out the true value of an investment, rather than its current price. Many factors contribute to this, including responsible investment factors. Responsible investment helps us understand the quality of a company, its scope to develop and improve (e.g. in response to climate transition) and its prospects (through making money from responding to sustainability issues). Even if a company is good, it is unlikely to offer good investment returns if this is already reflected in the share price.

G

Green bonds

Debt issued by companies or governments, with the money raised earmarked for green initiatives such as building renewable energy facilities.

Greenwashing

Insincere approaches to climate change and other ESG issues by companies, including investment management firms. For example, an investment manager may label a fund as an ESG fund, even if it does not adopt ESG integration in practice.

I

Impact investing

International Labour Organisation (ILO)

A United Nations agency, often abbreviated to „ILO“, that sets international standards for fairness and safety at work. The ILO standards are commonly used by investors to assess how serious a corporate controversy is.

M

Materiality

An ESG issue is „material“ if it is likely to have a significant positive or negative effect on a company’s value or performance.

N

Norms-based screening

Screening investments for potential controversies by looking at whether a company follows recognised international standards. We consider standards including the International Labour Organisation standards, the UN Guiding Principles for Business and Human Rights and the UN Global Compact. Specialist RI funds may exclude companies that do not meet these standards.

P

Physical risk

The physical risks of climate change for businesses, such as rising sea levels, water shortages and changing weather patterns.

Portfolio tilts

Investment industry jargon for having more of something in a portfolio than the benchmark, or less of it. In responsible investment it usually means having more companies in a portfolio that have better ESG credentials or are less exposed to climate risk than there is in the benchmark. The tilt is measured as the overall exposure to a specific type of investment in a portfolio compared to that in the benchmark.

Positive inclusion/screening

Seeking companies that have good ESG practices or that help the world economy be more sustainable. Also used as an alternative to „best-in-class„. The opposite of exclusion.

Principles for Responsible Investment

Often shortened to PRI. A voluntary set of six ethical principles that many investment companies have agreed to adopt. Principle 1, for example, is: „We will incorporate ESG issues into investment analysis and decision-making processes.“ The PRI was sponsored by the United Nations. Columbia Threadneedle is a founding signatory, and has attained the top A+ headline rating for its overall approach for the sixth year running.

Proxy voting

Voting on behalf of our clients at company general meetings to show support of their practices and approach – or to show our dissent. We put our voting record on our website within seven days of the vote.

R

Responsible Investment (RI)

The umbrella term for our approach towards managing our clients‘ money responsibly. This includes the integration of ESG factors, controversies, sustainability opportunities and climate risks into our investment research and engagements with companies, to inform our investment decisions and proxy voting.

Responsible Investment Ratings

Mathematical models created by our responsible investment analysts that provide an evidence-based and forward-looking indication of the quality of a business and its management of risk.

S

Scope 1, 2 and 3 emissions

The building blocks used to measure the carbon emissions and carbon intensity of a company. Under an international framework called the Greenhouse Gas Protocol these are divided into Scope 1, 2 and 3 emissions. Scope 1 emissions are generated directly by the business (e.g. its facilities and vehicles). Scope 2 covers emissions caused by something a company uses (e.g. electricity). Scope 3 is the least reliable because it is the hardest to measure. It covers other indirect emissions generated by the products it produces (e.g. from people driving the cars a company makes).

Screened funds

Funds that use screens to exclude companies that do not meet their ethical criteria, ESG expectations, carbon intensity or controversy standards.

Social

The „S“ in ESG. Investors analyse social risks and how these are managed. This includes a company’s treatment of its employees and its human rights record for other people outside the company (e.g. in the supply chain). It also refers to a company’s commercial opportunities in responding to changing consumer demands, policy changes or technology and innovation (e.g housing, education or healthcare).

Social bonds

Bonds issued to raise money for a socially useful purpose, such as education or affordable housing. Social bonds follow the standards set by the International Capital Market Association (ICMA) and appoint independent external reviewers to confirm the money raised will be used appropriately.

Socially Responsible Investing (SRI)

A form of ethical investment that attaches particular importance to avoiding harm to people or the planet, from the investments being made.

Stewardship

A catch-all term to describe the actions taken to look after our clients‘ money. It commonly involves both engagement with companies, to develop a proper understanding of business developments, issues and potential concerns; and proxy voting to support or oppose issues at company general meetings.

Stranded assets

A variety of factors can lead to the risk of assets becoming stranded, such as new regulations or taxes (e.g. carbon taxes or changes in emission trading schemes) or changes in demand (e.g. impacts on fossil fuels, resulting from the shift towards renewable energy). Stranded assets risk having their value written down, impacting the value they have in a company’s accounts.

Sub-advisor

When one investment management company hires another investment management company to manage one of their funds, the hired company is the sub-advisor. Sub-advisors are sometimes used in responsible investment if they have specialist knowledge of this field that does not exist in-house.

Sustainability Accounting Standards Board

Often referred to as „SASB“, this is a non-profit organisation that sets standards for the sustainability information companies should communicate to their investors. It has produced 77 sets of industry-specific global standards. SASB looks for sustainability issues that are financially significant to a particular industry.

Sustainability risk

An environmental, social or governance risk that could hit the value of an investment.

Sustainable Development Goals (SDGs)

A set of 17 policy goals set out by the United Nations, which aim for prosperity for all without harming people and the planet. Each goal has a number of targets. For example, Goal 2 is Zero Hunger and Target 2.3 is to double the productivity and incomes of small-scale food producers. Companies can contribute to the SDGs by making products or services that help achieve at least one of the 17 goals.

Sustainable investing

Investing in a way that recognises the need for and supports balanced social, environmental and economic development for the long term.

T

Task Force on Climate-related Financial Disclosures (TCFD)

The Task Force on Climate-Related Financial Disclosures was set up by the World Bank to help companies communicate their climate risks and opportunities and how they manage them. The TFCD sets out a framework for communicating how management considers climate risks, its strategy for responding to climate change, risk management arrangements and the types of risk covered. The TCFD says companies should, for example, explain how their business strategies would cope in different temperature scenarios. From 2022 companies listed on the UK stock market will have to follow the TCFD’s recommendations for disclosing climate risks.

EU SFDR (Sustainable Finance Disclosure Regulation)

This forces funds to communicate how they integrate sustainability risk and consider adverse impacts. For funds promoting environmental or social characteristics or that are targeting sustainability objectives, additional information will need to be communicated.

The EU Taxonomy

Often called the „Green Taxonomy“. This is the EU’s system for deciding whether an investment is sustainable. Investments must contribute to one or more environmental objectives and meet the detailed criteria required for each activity or product that contributes to this. Investments must not do significant harm to any of the objectives. They must also meet minimum standards in business practices, labour standards, human rights, and governance.

Thematic investing

Researching global trends, or „themes“, to identify investments that will either benefit from changing needs or be impacted by them. Common themes are climate change and technological innovation. Often combined with sustainable investing, which looks at these trends but with an additional focus on the environmental or social implications of themes.

Transition risk

The potential risks faced by companies as society transitions towards alignment with the Paris Agreement to limit global warming. This is the risk that a company is so invested in certain incompatible operations and assets that it is uneconomical to transition to align with the Paris Agreement.

U

UN Global Compact (UNGC)

The world’s largest sustainability initiative. The UNGC sets out a framework based on Ten Principles for business strategies, policies and practices, designed to make businesses behave responsibly and with moral integrity. Companies can volunteer to sign the Compact, and can be struck off by the UN for breaking it. The Compact is commonly used by investors to assess how serious controversies are.

UN Guiding Principles for Business and Human Rights

A framework for companies to prevent human rights abuses caused by their activities. Commonly used by investors to assess the severity of companies‘ human rights failures.

WICHTIGE INFORMATION:

© 2022 Columbia Threadneedle Investments

Für professionelle Anleger. Für Vermarktungszwecke. Ihr Kapital unterliegt einem Risiko. Columbia Threadneedle Investments ist der globale Markenname der Columbia- und Threadneedle-Unternehmensgruppe. Nicht alle Dienstleistungen, Produkte und Strategien werden von jedem Unternehmen der Gruppe angeboten. Auszeichnungen oder Ratings beziehen sich möglicherweise nicht auf alle Unternehmen der Gruppe.

Diese Veröffentlichung ist nicht als Angebot, Aufforderung, Beratung oder Anlageempfehlung zu betrachten. Diese Mitteilung entspricht dem Stand zum Zeitpunkt der Veröffentlichung und kann ohne Ankündigung geändert werden. Aus externen Quellen bezogene Informationen werden als zuverlässig angesehen, aber es gibt keine Garantie für ihre Genauigkeit oder Vollständigkeit. Die aktuellen Anlagebestimmungen sind im Verkaufsprospekt oder im formellen Anlageverwaltungsvertrag festgelegt und aufgeführt.

Im Vereinigten Königreich: Herausgegeben von Threadneedle Asset Management Limited, Nr. 573204, und/oder Columbia Threadneedle Management Limited, Nr. 517895, jeweils eingetragen in England und Wales und von der Financial Conduct Authority im Vereinigten Königreich zugelassen und reguliert.

Im EWR: Herausgegeben von Threadneedle Management Luxembourg S.A., eingetragen im Registre de Commerce et des Sociétés (Luxembourg) unter der Nr. B 110242 und/oder Columbia Threadneedle Netherlands B.V., reguliert von der Autoriteit Financiële Markten (AFM), eingetragen unter der Nr. 08068841.

In der Schweiz: Herausgegeben von Threadneedle Portfolio Services AG, einem nichtregulierten Schweizer Unternehmen, oder Columbia Threadneedle Management (Swiss) GmbH in ihrer Eigenschaft als ständige Vertretung von Columbia Threadneedle Management Limited, zugelassen und reguliert von der Eidgenössischen Finanzmarktaufsicht (FINMA).

Im Nahen Osten: Dieses Dokument wird von Columbia Threadneedle Investments (ME) Limited verteilt, die von der Dubai Financial Services Authority (DFSA) reguliert wird. Für Vertriebsstellen: Dieses Dokument dient dazu, Vertriebsstellen Informationen über die Produkte und Dienstleistungen der Gruppe bereitzustellen, und ist nicht zur Weitergabe bestimmt. Für institutionelle Kunden: Die in diesem Dokument enthaltenen Informationen stellen keine Finanzberatung dar und sind ausschließlich für Personen mit entsprechenden Anlagekenntnissen bestimmt, welche die aufsichtsrechtlichen Kriterien für professionelle Anleger oder Marktkontrahenten erfüllen, und dürfen von keiner anderen Person als Entscheidungsgrundlage verwendet werden.

In Australien: Threadneedle Investments Singapore (Pte.) Limited [„TIS“], ARBN 600 027 414, und/oder Columbia Threadneedle EM Investments Australia Limited [„CTEM“], ARBN 651 237 044. TIS und CTEM sind von der Vorschrift befreit, eine australische Finanzdienstleisterlizenz gemäß dem Corporations Act zu besitzen, und stützen sich bei der Vermarktung und Erbringung von Finanzdienstleistungen für australische Wholesale-Kunden gemäß der Definition in Section 761G des Corporations Act 2001 auf Class Order 03/1102 bzw. 03/1099. TIS unterliegt in Singapur (Registrierungsnummer: 201101559W) der Bankenaufsicht der Monetary Authority of Singapore gemäß Securities and Futures Act (Chapter 289), der von australischem Recht abweicht. CTEM wurde von der Financial Conduct Authority zugelassen und unterliegt deren Aufsicht nach britischem Recht, das von australischem Recht abweicht.

In Singapur: Threadneedle Investments Singapore (Pte.) Limited, 3 Killiney Road, #07-07, Winsland House 1, Singapur 239519, reguliert in Singapur von der Monetary Authority of Singapore im Rahmen des Securities and Futures Act (Chapter 289). Registrierungsnummer: 201101559W. Dieses Dokument wurde nicht von der Monetary Authority of Singapore geprüft.

In Japan: Columbia Threadneedle Investments Japan Co., Ltd. Financial Instruments Business Operator, The Director-General of Kanto Local Finance Bureau (FIBO) Nr. 3281, und Mitglied der Japan Investment Advisers Association.

In Hongkong: Threadneedle Portfolio Services Hong Kong Limited 天利投資管理香港有限公司, Unit 3004, Two Exchange Square, 8 Connaught Place, Hongkong, von der Securities and Futures Commission („SFC“) für die Ausführung regulierter Tätigkeiten vom Typ 1 lizenziert (CE: AQA779). Eingetragen in Hongkong unter der Companies Ordinance (Chapter 622), Nr. 1173058, und/oder herausgegeben von Columbia Threadneedle AM (Asia) Limited, Unit 3004, Two Exchange Square, 8 Connaught Place, Central, Hongkong, von der Securities and Futures Commission („SFC“) für die Ausführung regulierter Tätigkeiten vom Typ 4 und Typ 9 lizenziert (CE: ABA410). Eingetragen in Hongkong unter der Companies Ordinance (Chapter 622), Nr. 14954504.