Die Zinsen befinden sich aufgrund der massiven geldpolitischen Stimulationsmaßnahmen, die als Folge der globalen Finanzkrise ergriffen

wurden, nun bereits seit über einem Jahrzehnt auf historischen Tiefständen. 2022 sollte sich das nun ändern. Auf dem Weg zur wirtschaftlichen

Erholung nach der Covid-19-Pandemie erinnert uns jetzt aber die Omikron-Variante einmal mehr daran, dass dieser Weg nicht leicht sein wird.

Das kommende Jahr wird im Zeichen eines Rollenwechsels in der Geldpolitik stehen: Krisenunterstützung, Konjunkturanreize und Ausgaben

werden dabei ersetzt durch Erholung, Wiederherstellung, weniger Fiskalunterstützung sowie eine Rückkehr zur „Normalität“. Politische

Kompromisse werden entscheidend sein – nicht zuletzt in den USA –, damit die Regierungen diesen Wandel bewältigen können. Mit der

endenden Unterstützung für die Vermögenspreise wird aktives Management – sprich die Identifizierung von Unternehmen, die aufgrund ihrer

dauerhaften Qualitäten gut gegen Marktschwankungen gewappnet sind – im neuen Jahr zu einem wesentlichen Erfolgsfaktor für die Geldanlage.

Inflation: Keine Zeit für Panik

Im früheren Jahresverlauf 2021 prognostizierten wir, dass die Wiedereröffnung

der Wirtschaft („Reopening Trade“) – gepaart mit Problemen bei den

Lieferketten – zu einem vorübergehenden Anstieg der Inflation führen würde,

was sich bewahrheitet hat. Diese vorübergehende Phase hält zwar nun

länger an als erwartet, dennoch bleiben wir bei unserer Auffassung, dass der

Preisauftrieb im Laufe des nächsten Jahres wieder nachlassen wird.

Dabei ist es von Vorteil, dass sich die Zentralbanken vom Inflationsdruck

weiterhin größtenteils unbeeindruckt zeigen. So zeigt sich beispielsweise die

US-Notenbank Fed nicht übermäßig besorgt über die höhere und sich hartnäckig

haltende US-Inflation, die in früheren Zyklen als große Belastung wahrgenommen

worden wäre. Auch die Anleger und Märkte zeigen sich relativ zuversichtlich.

Die Aktienmärkte befinden sich auf Höchstständen, teilweise beflügelt von einer

starken M&A-Tätigkeit (insbesondere in Großbritannien). Gleichzeitig war es

zuletzt auch interessant zu beobachten, wie sich die Renditekurve versteilert und

wieder abflacht, ohne dabei die Besorgnis auszulösen, die eigentlich zu erwarten

wäre. Dies steht in deutlichem Gegensatz zu den Jahren 2013 und 2018, als

die damaligen Diskussionen über Veränderungen in der Geldpolitik zu negativen

Marktreaktionen – nicht zuletzt dem Ausverkauf bei Anleihen („Taper Tantrum“)

– führten. Jetzt gibt sich der Markt gelassener, nachdem er schon so lange auf

Klarheit gewartet hat. Dies stimmt uns zuversichtlicher für 2022, auch wenn

dann das Marktumfeld von einer Wachstumsverlangsamung geprägt sein dürfte.

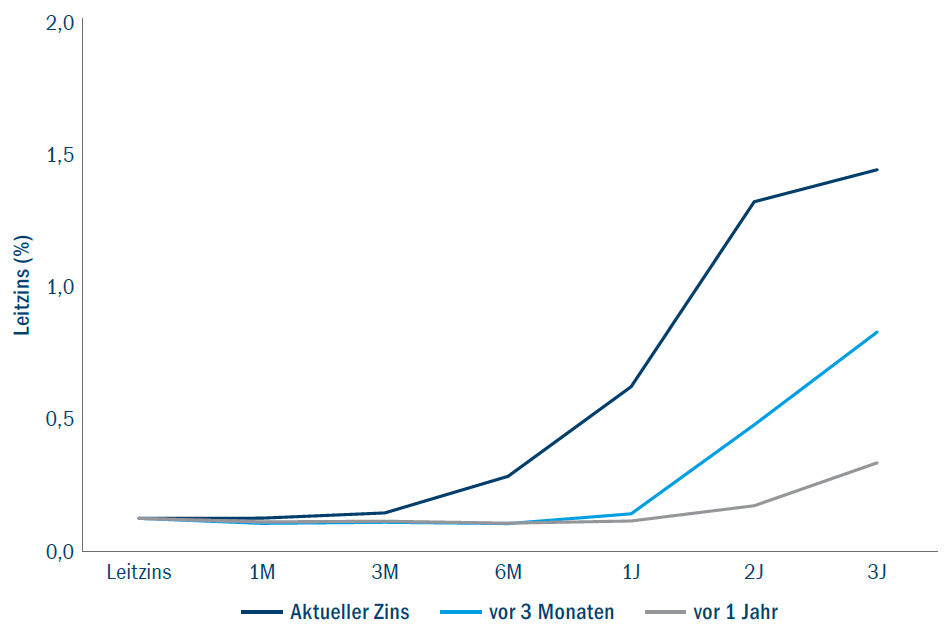

Abb. 1: US-Zinserwartungen und Historie

Quelle: Bloomberg, Columbia Threadneedle Investments, Stand: 8. November 2021.

Ein Grund, warum wir glauben, dass die Inflation 2022 schließlich wieder

sinken wird, sind die Verbesserungen in der Lieferkette. Egal, ob man Covid

oder anderen strukturellen und politischen Faktoren (vor allem in Europa)

die Schuld geben will – viele von uns haben das Ausmaß der Auswirkungen,

die Störungen der Lieferkette auf den Unternehmenssektor haben könnten,

unterschätzt. Nimmt dann noch die übermäßige Nachfrage ab, verbleibt in

einigen Bereichen – vorneweg Automobile und Halbleiter – das Risiko einer

bestandsbedingten Rezession, da Produzenten, die das Auftragsniveau

während der Pandemie unterschätzten, ihre Lager leer geräumt haben,

um die Auftragsflut bewältigen zu können. Den jüngsten Schätzungen von

Branchenanalysten zufolge soll der Halbleitermangel sogar noch bis in das

Jahr 2023 hinein anhalten.

Aber trotz der anhaltenden Herausforderung durch Unterbrechungen

entlang der Verkehrsknotenpunkte und fehlende Arbeitskräfte konnten wir

jüngst Anzeichen für eine Verbesserung beobachten. In einigen Sektoren,

insbesondere dem Einzelhandel, profitieren die Unternehmen nach wie vor

von weniger konzentrierten und agileren Lieferketten, während sich Hersteller,

Transporteure und Händler nach Kräften bemühen, den 2021 verlorenen

Boden angesichts der stetigen Verbrauchernachfrage wieder gutzumachen.

Nach unserer Überzeugung werden die Lieferkettenprobleme 2022 weiter

abnehmen. Allerdings könnte es durchaus noch bis zur zweiten Jahreshälfte

dauern, ehe die positiven Auswirkungen hiervon zu spüren sind.

Qualität wird sich durchsetzen

Die gute Gewinnerholung in diesem Jahr spiegelt ein relativ solides

Bilanzmanagement der Unternehmen wider, mit strikteren Kostenkontrollen

und einer strengen Disziplin bei Dividenden und Aktienrückkäufen. Das

Reopening und die anhaltende Erholung der Nachfrage haben den freien

Cashflow steigen lassen, den die Unternehmen nun zur Schuldenreduktion

einsetzen können.

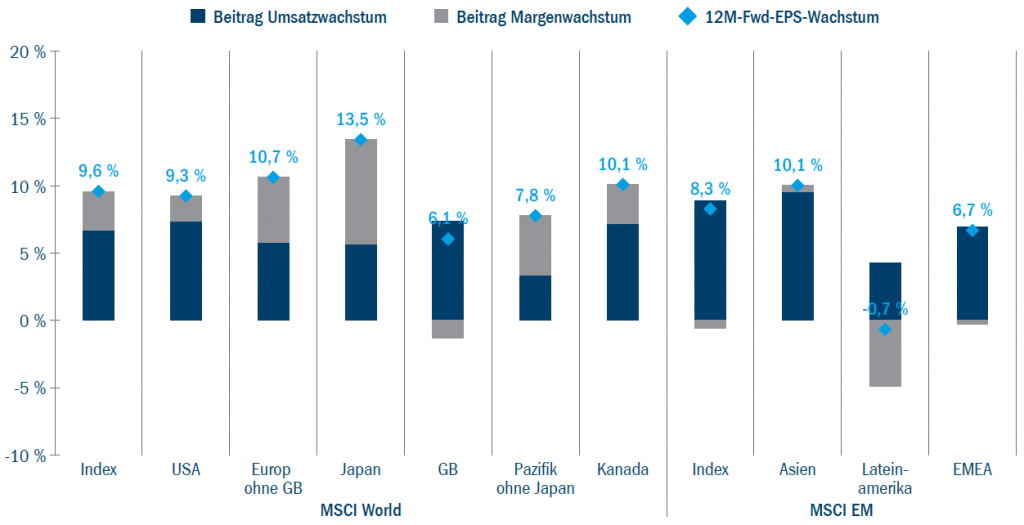

Abb. 2: Erwartungen für das 12-Monats-Forward-Gewinnwachstum pro Aktie weltweit

Quelle: Datastream/IBES, September 2021.

Doch angesichts von Lieferkettenengpässen und der anhaltenden Inflation

dürfte es für Unternehmen zumindest kurzfristig schwieriger werden,

die Prognosen so wie 2021 zu übertreffen. Wir erwarten deshalb, dass

die Unternehmensgewinne im nächsten Jahr wieder wie gewohnt eher

enttäuschend ausfallen werden, anstatt weiter positiv zu überraschen.

Wenn sich in früheren Zyklen die Renditekurve abflachte, suchten die Anleger

wegen der Auswirkungen auf Aktien immer nach Qualitätsunternehmen,

die einem drohenden Zinsschock standhalten könnten. Nun, da der

Jahreswechsel 2022 bevorsteht, konnten wir beobachten, wie die

Renditekurve sich versteilerte, abflachte und dann wieder kurvenübergreifend

angestiegen ist. Das hat zu einem gemischteren Bild der Faktoren geführt,

von denen der Markt gerade geleitet wird. Kurzfristig dürfte sich daran

meines Erachtens nichts ändern, außer dass einige Bereiche, die sich in

jüngerer Zeit überdurchschnittlich entwickelt haben, unter Druck geraten

könnten. Ich denke dabei beispielsweise an „Meme-Aktien“, Aktien also,

die von Kleinanlegern in sozialen Medien stark beworben werden. Die von uns bevorzugten Qualitätsunternehmen mit soliden Bilanzen und

Wettbewerbsvorteilen haben bessere Chancen, auch volatile Phasen

zu überstehen.

Festverzinsliche Wertpapiere

Im Jahr 2021 kehrten die Anleger in Scharen an den Anleihenmarkt zurück.

Dabei ritten sie auf der Liquiditätswelle, die die meisten risikoreicheren

Anlagen attraktiver machte. Dadurch sind aber die Bewertungen auf ein hohes

Niveau gestiegen. Außerdem betrachten wir Anlagen, die weniger liquide als

andere sind, mit Skepsis. Global betrachtet gehören dazu strukturierte Kredite

und Kommunalanleihen. Da passive Produkte Indizes nachbilden, die viele

überschuldete Unternehmen enthalten, glauben wir, dass ein aktiver Ansatz

2022 Früchte tragen wird.

Wir gehen davon aus, dass die Inflation länger anhalten wird und die

Konjunkturanreize allmählich zurückgefahren werden. Daher ist zu erwarten,

dass die Anleihenrenditen im nächsten Jahr steigen, was keine fantastischen

Aussichten sind. Nun treten die Unternehmen jedoch wieder in eine

traditionellere Expansionsphase des Konjunkturzyklus ein. Unser aktiver,

zielgerichteter Ansatz, bei dem wir uns auf Unternehmen konzentrieren,

die ihre Bilanzen stärken, dabei gleichzeitig von einer solideren finanziellen

Situation der Verbraucher profitieren und zudem eine „intelligente“

Fokussierung auf das Kostenmanagement an den Tag legen, wird daher

2022 zu besseren Ergebnissen führen. In letzter Zeit konnten wir sehen,

dass sich die Spreads am unteren Ende des Bonitätsspektrums teilweise

stärker ausgeweitet haben als im Investment-Grade-Universum, was bei einem

Abschwung zu erwarten wäre. Sollte sich dieser Trend fortsetzen, könnten uns

als erstklassig eingestufte Titel attraktiver erscheinen als Hochzinsanleihen,

obwohl unser Interesse an „Rising Stars“, also an Anleihen, die in das

Investment-Grade-Segment hochgestuft werden, generell bestehen bleibt.

Sollte schließlich ein Abschwung stärker ausfallen als von uns angenommen,

würden wir wieder mit mehr Unterstützung für Staatsanleihen rechnen.

Aktien

Für Unternehmen wird es zumindest kurzfristig schwieriger werden, die

Prognosen so deutlich zu übertreffen wie 2021. Tatsächlich rechne ich über

das Jahr 2022 hinweg mit größeren Performanceunterschieden bei Aktien, und

dies wiederum dürfte aktiven Anlegern gute Chancen bieten. Die fortdauernde

Wiedereröffnung der Wirtschaft (und ein Umfeld überdurchschnittlichen

BIP-Wachstums) dürfte insbesondere im ersten Halbjahr Chancen für

eine zyklische Outperformance eröffnen, wobei aber auch hier sich die

Gewinner und Verlierer ungleich verteilen werden. Wie bereits erwähnt,

zeichnet sich Qualität bei Unternehmen für uns durch solide Bilanzen,

starke Wettbewerbsvorteile und einen soliden Nachhaltigkeitsbeitrag aus.

Unabhängig von der Region gehen wir davon aus, dass diese Unternehmen

2022 jegliche Konjunkturflaute oder Volatilität erfolgreich überstehen werden.

Regionen

Mit Blick auf die Regionen ist festzustellen, dass viele Anleger dieses Jahr

China wegen der Verhängung äußerst strenger Regulierungsmaßnahmen, über

die umfassend berichtet wurde, sowie wegen der Turbulenzen im dortigen

Immobilienmarkt dieses Jahr den Rücken gekehrt haben. Ich kann die Sorgen

um die Regulierung in China durchaus nachvollziehen, ganz zu schweigen von

den lokalen Ausbrüchen der Delta-Variante des Coronavirus, den extremen

Wetterereignissen im Land, die die Nahrungsmittelerzeugung und -versorgung

beeinträchtigen, und der Wachstumsverlangsamung. Doch China hat sich als

erstes Land von Covid erholt und das mit einem strikteren geldpolitischen

Rahmen als andere Regionen. Das Wachstum der chinesischen Wirtschaft gibt

zwar erheblichen Anlass zur Sorge, doch meiner Meinung nach erhöht sich

dadurch auch die Wahrscheinlichkeit, dass die chinesischen Behörden 2022

stimulierend eingreifen werden. Also ist meine Einschätzung neutral. In China

(und im übrigen Schwellenländeruniversum) bieten sich Anlagechancen, aber

es bedarf hier eher der Fundamentalanalyse mit einem Bottom-up-Ansatz,

um Portfolios Unternehmen für Unternehmen aufzubauen, als einer

thematischen Herangehensweise.

In Japan stellt sich Premierminister Fumio Kishida nicht so wie sein Vorgänger

Abe als positiver Impulsgeber dar. Ohne diese politische Energie und die

Erwartung einer bedeutenden Veränderung hat Japan für uns als Anleger an

Attraktivität verloren, auch wenn die jüngsten Lieferkettenoptimierungen der

industrielastigen japanischen Wirtschaft helfen werden. Davon abgesehen

mangelt es uns als aktiven Anlegern nicht an Gelegenheiten, zumal im

japanischen Markt oft mehr Breite steckt, als wir es ihm zutrauen. Dies gilt

nicht zuletzt für den Technologie- und den Dienstleistungssektor. Letzteres

ist wegen Covid zwar ungewöhnlich, doch gibt es laufende Initiativen zur

Produktivitätssteigerung, die wiederum für uns Anlagechancen zutage fördern.

Die britische Finanzbranche ist üblicherweise zu rund 60 % in sterlingbasierten

Anlagen investiert. Zuletzt aber haben heimische Investoren für

risikobereinigte Renditen ihren Blick auch verstärkt ins Ausland gerichtet.

Diese Entscheidung ist insofern richtig, als sich der britische Aktienmarkt in

letzter Zeit notorisch unterdurchschnittlich entwickelt hat und nach wie vor

unter geringeren Kapitalzuflüssen leidet. Unternehmen mit hohen Barreserven

sind die Kapitalflüsse jedoch ziemlich egal. Für sie ist es wichtig, günstige und

unterbewertete Vermögenswerte zu finden, die sie kaufen können – und davon

gibt es in Großbritannien reichlich. Es ist möglich, dass die Rolle, die der

Brexit für die britische und europäische Wirtschaft spielt, überbewertet wird.

Fest steht aber, dass Großbritannien als Volkswirtschaft nicht mehr so offen

ist wie vor fünf Jahren. Dies wird weiterhin ein Faktor bleiben, der zugleich

Chancen und Herausforderungen schafft.

Für Europa erwarten wir ein starkes Wachstum, das allerdings mit

Lieferkettenschocks einhergehen könnte, wie der Mangel an Lkw-Fahrern und

die fehlenden Arbeitskräfte bereits andeuten. Diese Faktoren dürften zu einer

unerwartet hohen Inflation und einer Reduzierung der Konjunkturmaßnahmen

führen. Auch weht der Wind der Veränderung in der Region: In Deutschland

bleibt Angela Merkel sehr präsent, das Ende ihrer Amtszeit steht aber bevor. Eine Regierung unter Olaf Scholz von der SPD zusammen mit den Grünen und

der FDP könnte für Deutschland mehr Unbeständigkeit und eine verstärkte

Neigung zu Konjunkturanreizen bedeuten. Im April steht außerdem eine

Präsidentschaftswahl in Frankreich an, und bekanntlich sind die Ergebnisse

französischer Wahlen nur schwer zu prognostizieren. Diese Ereignisse werden

den Markt beeinflussen; in welchem Umfang sie dies tun, ist allerdings

schwierig abzuschätzen.

Fazit

2022 wird ein Jahr des Wandels sein. Wir haben seit geraumer Zeit ein von

fiskal- und geldpolitischen Konjunkturanreizen geprägtes Umfeld. Wenn der

Geldhahn offen bleibt, kümmert es die Anleger nicht, wie viel Regierungen

und Zentralbanken ausgeben oder wie groß ein nationales Defizit ist. Aber

die Veränderungen kommen, ob es uns nun gefällt oder nicht. In dieser

Welt der wirtschaftlichen Wiederherstellung, der wir nun entgegensehen,

müssen Märkte und Anleger die Auswirkungen einer geringeren fiskalischen

Unterstützung berücksichtigen.

Als aktive Fondsmanager sind wir gut aufgestellt, um in dieser sich

wandelnden Welt erfolgreich zu agieren. Über 650 Investmentexperten,

die globale Einschätzungen zu allen wichtigen Anlageklassen und Märkten

austauschen, bieten hierbei eine vielfältige Expertise. Diese Expertise

gepaart mit unserer Kultur der Zusammenarbeit und einem Fokus auf

Researchintensität hat es uns stets ermöglicht, langfristig attraktive Renditen

zu erwirtschaften. Daran wird sich auch 2022 nichts ändern.