Cloud-Computing, maschinelles Lernen und das Potenzial des noch relativ unerschlossenen Bereichs der Datenwissenschaft sind auf der Agenda der Investmentbranche schnell nach oben gerückt. In einer Branche, in der gerade umwälzende Veränderungen stattfinden, könnten die Möglichkeiten, die große Reichweite und die Effizienzsteigerung, die datenwissenschaftliche Innovationen bieten, eine wichtige Rolle spielen.

Zu einer Zeit, in der die Nachfrage nach ESG-Integration (Environmental, Social, Governance) – also die Berücksichtigung von Umweltkriterien, Sozialkriterien und Kriterien der guten Unternehmensführung – kontinuierlich wächst und das Vertrauen in die Investmentauswirkungen traditioneller ESG-Ansätze ungebrochen hoch ist, bietet die Datenwissenschaft zusätzlich die Möglichkeit, aussagekräftige nichtfinanzielle Analysen wirksam in den Anlageprozess einzubeziehen – und zwar im großen Stil und mit globaler Reichweite. Der riesige und weiter wachsende Bereich der Nichtfinanzdaten, verbunden mit den für traditionelle Analysen benötigten Eingangsparametern und der Bedeutung der termingerechten Ausführung, hat verantwortungsvolles Investieren über den Punkt katapultiert, an dem Excel nichts weiter zu bieten hat als eine oberflächliche Lösung.

Diese Bereiche werden zu bedeutenden Game-Changern der Branche und im Laufe des nächsten Jahres zu einem zentralen Schwerpunktthema avancieren – vor allem für jene verantwortlich Investierenden, die das Potenzial, das die Berücksichtigung von ESG-Themen bei der Verbesserung von Anlageergebnissen und Performance bietet, zu verwirklichen versuchen. Das Zeitalter der zukunftsgerichteten, evidenzbasierten und validen Analysen steht damit unmittelbar bevor. Für Frühanwender bietet dies eine echte Chance, die ESG-Integration zu einer erfolgreichen Investmentrealität werden zu lassen.

Die Bedeutung dieser Entwicklung liegt auf der Hand. Gemäß Umfragen unter Anlagenbesitzern fehlt es weiter deutlich an Vertrauen in die Qualität von ESG-Daten (und die mangelnde Korrelation zwischen alten ESG-Ratingsystemen), in die Art und Weise, wie sie verwendet werden, oder auch in die positiven Auswirkungen auf die Performance und das Portfoliorisiko. Veränderungen sind somit überfällig. Dies allein zeigt, warum die Datenwissenschaft – die Kapazität, das Potenzial und die Flexibilität, die sie nicht zuletzt auch im Hinblick auf die kontinuierliche Weiterentwicklung bietet (etwas, woran es traditionelle IT-Entwicklungen häufig haben fehlen lassen) – entscheidend geworden ist, um den Wandel der Branche erfolgreich zu meistern.

Wir haben mit Kunden zusammengearbeitet, um ihnen zu zeigen, wie die moderne evidenzbasierte und quantitativ erfassbare Analyse funktioniert. Wenn Kunden sehen, wie diese auf evidenzbasierten Modellen aufbaut, die in quantitativ erfassbare Analyserahmen eingebaut und durch interaktive, zielorientierte datenwissenschaftliche Dashboards verbreitet werden, ist die Reaktion jedes Mal überaus positiv – ganz entgegen den Bedenken und Vorbehalten, die in den Umfragen zum Ausdruck kamen. Messbare Signale zu sehen, die zukünftige Überrenditen produzieren, und die nicht als Ersatz, sondern eher als Ergänzung zu den traditionellen Fundamental- und Finanzanalysen zu verstehen sind, hat sich demnach als überzeugend erwiesen.

Künstliche Intelligenz und maschinelles Lernen bieten zudem die Chance, ESG-Analysen auch in Bereichen anzuwenden, wo sich dies bisher als schwierig erwiesen hat. Bestes Beispiel hierfür sind die Small Caps und Hochzinsanleihen von Schwellenländern.

Zunehmende Bestrebungen im Bereich des verantwortlichen Investierens

Die zweckgebundene Kapitalverwendung – also investieren, um ein bestimmtes Ergebnis bzw. eine bestimmte Wirkung zu erzielen – ist ein weiteres aktuelles Thema, das zunehmend an Bedeutung gewinnt. Soziale, ökologische und nachhaltige Ergebnisse und Wirkungen stehen dabei inzwischen fest auf der Agenda.

Allerdings greifen auch in diesem Bereich traditionelle ESG-Rahmenkonzepte vielfach zu kurz, obwohl die „Neuverpackung“ von ESG als nachhaltig und ergebnisorientiert durchaus üblich ist. Die speziellen Research- und Analyseanforderungen erfordern hier einen anderen Fokus, der klar auf den Ergebnissen, Produkten und Dienstleistungen von Unternehmen liegt sowie auf den thematischen Bedürfnissen und Trends, mit denen sie sich befassen, wie etwa die UN-Ziele für nachhaltige Entwicklung (Sustainable Development Goals).

Ungeachtet eines relativ ruhigen dritten Quartals 2018 haben das Wachstum und die Weiterentwicklung der von der ICMA (International Capital Markets Association) aufgestellten Rahmenwerke für grüne, soziale und nachhaltige Anleihen sowie verwandter Märkte dazu beigetragen, dass diese Debatte nun auf einer breiteren Ebene geführt werden kann. Dies wird somit ein weiteres wichtiges Thema für 2019 sein.

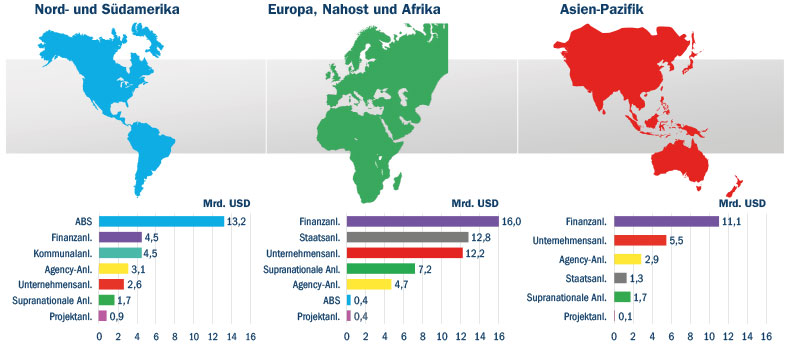

Emissionsvolumen grüner Anleihen nach Regionen (1.-3. Quartal 2018)

Quelle: Bloomberg, NEF.

Klimawandel

Daneben dürfte sich 2019 auch die Debatte um den Klimawandel intensivieren. In diesem Kontext können wir beobachten, dass die Empfehlungen der vom Finanzstabilitätsrat ins Leben gerufenen Task Force on Climate-Related Financial Disclosures (TCFD) immer mehr Befürworter finden. Die TCFD drängt darauf, dass Unternehmen bessere Daten darüber veröffentlichen, wie sie klimabezogene Risiken steuern. Auch politische und regulatorische Maßnahmen üben weiter einen wichtigen Einfluss aus, so wie etwa Artikel 173 des französischen Energiewendegesetzes von 2016, der die Arbeit von Politikern nicht nur in Frankreich maßgeblich prägt. Der Fokus geht dabei zunehmend über die zum Messstandard für Klimabelastungen gewordene CO2-Bilanzierung hinaus, um noch aufschlussreichere Methoden zur Bewertung von Klimabelastungen und -risiken zu finden.

Menschliche Verhaltensmuster

Untersuchungen, wie sich Menschen in Bezug auf Anlageentscheidungen verhalten, haben in den letzten zehn Jahren Hochkonjunktur gehabt. Nun, da ein neuer Fokus auf die Anlagerelevanz und das Potenzial der ESG-Integration festere Gestalt annimmt, werden sich auch die Disziplinen der Verhaltenspsychologie verstärkt diesem Thema widmen müssen, wie sie es zuvor schon bei anderen Aspekten der Investmenttätigkeit getan haben. Angesichts der anhaltenden Skepsis gegenüber dem Anlageschwerpunkt und der Relevanz von ESG-Agenden wird es wichtig sein zu sehen, welche Verhaltensmuster sich im Zuge der zunehmenden Integration von ESG zeigen. Damit wird auch dieser Entwicklungs- und Fokusbereich stärker in den Vordergrund rücken und für uns und viele andere eine bedeutende Rolle spielen.