Wenn bei einem Kartenspiel das ursprüngliche Blatt behalten wird, ohne weitere Karten zu ziehen, so bezeichnet man dies als „Standing Pat“. Dieser Begriff beschreibt auch gut, wie wir unsere Vermögensallokation in den letzten Monaten gesteuert und dabei nur wenige Änderungen an unseren übergeordneten Präferenzen vorgenommen haben. Wir sind nach wie vor der Ansicht, dass Aktien und Unternehmensanleihen in den nächsten zwölf bis 18 Monaten die beste risikobereinigte Rendite erbringen werden. Der Kernduration stehen wir weiterhin vorsichtig gegenüber, während unser Ausblick für Kasse, Rohstoffe und britische Gewerbeimmobilien neutral ist.

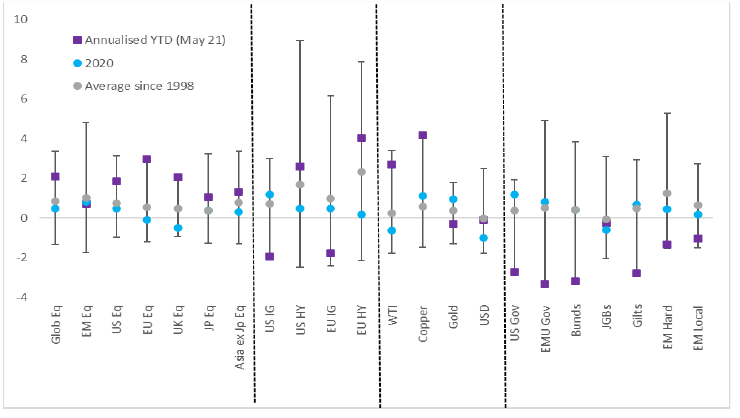

Abbildung 1: volatilitätsbereinigte Renditen, Januar 1998 – Mai 2021

Quelle: Bloomberg, Mai 2021

Die recht erratische Entwicklung an den Finanzmärkten in den ersten fünf Monaten des Jahres hat diese Positionierung weitgehend unterstützt. Während die volatilitätsbereinigten Renditen oder „Sharpe Ratios“ bei Aktien (und Rohstoffen) überaus eindrucksvoll waren und dabei die jeweiligen Mediane und Mittelwerte weit übertroffen haben, fielen sie bei Anleihen mit langer Duration – und hier insbesondere Staatsanleihen – äußerst dürftig aus (Abbildung 1)1. Wir haben ad nauseam darüber diskutiert, warum sich Staatsanleihen der Industrieländer aus unserer Sicht denkbar schlecht zur Renditediversifizierung eignen – und da die Zinsen immer noch historisch niedrig sind, was mit ähnlich geringen Ertragschancen einhergeht, und die fiskalische Verschwendung immer mehr um sich greift, gehen wir mit Durationsengagements in unseren Multi-Asset-Fonds derzeit eher sparsam um.

Unsere Allokationen bei den übergeordneten Anlagekategorien waren in zwei wichtigen Bereichen nicht so erfolgreich wie gewünscht. Dies gilt zum einen für unser zyklisches Aktienengagement mit Schwerpunkt auf den asiatischen Schwellenländern und Japan, die deutlich hinter Großbritannien und Europa zurückgeblieben sind – und zum anderen für unsere anhaltende Präferenz für hochverzinsliche wie auch für erstklassige Unternehmensanleihen, die erhebliche Performanceunterschiede gezeigt haben. Lassen Sie uns beides im Folgenden näher beleuchten.

Aktienregionen unter der Lupe

Dass sich Japan und die aufstrebenden Länder Asiens so enttäuschend entwickelt haben, kommt angesichts der erhöhten Gewinnsensitivität gegenüber der globalen Industrieproduktion und der relativ hohen Abhängigkeit von zyklischen Branchen überraschend. So reagieren zum Beispiel die Unternehmensgewinne in beiden Regionen doppelt so stark auf Veränderungen der Weltindustrieproduktion wie jene in Europa und Großbritannien2, was nicht zuletzt daran liegt, dass die asiatischen Märkte im Vergleich zum Rest der Welt stärker Zykliker-lastig sind. In allen Fällen lässt sich jedoch die geringere Teilhabe an der zyklischen Rally durch idiosynkratische Faktoren erklären – eine Kombination aus neuen Corona-Infektionswellen, wenig hilfreichen inländischen Nachrichtenflüssen (untermauert durch eine typische saisonbedingte Vorsicht bei japanischen Aktienanalysten) und in der zweiten Jahreshälfte 2020 der Sorge davor, dass China einen deutlich restriktiveren geldpolitischen Kurs einschlagen könnte.

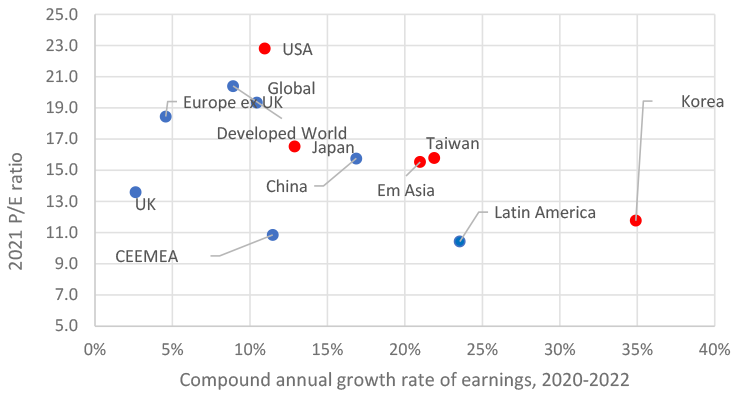

Während Letzteres mit an Sicherheit grenzender Wahrscheinlichkeit negativ für risikoreichere Anlagen wäre, erwarten wir, dass die geldpolitischen Zügel nur moderat angezogen werden. Denn die chinesischen Behörden dürften ihre Lektion aus den überambitionierten Straffungen in den Jahren 2017 und 2018 gelernt haben. Unsere asiatischen Aktienkollegen begrüßen außerdem, dass die Wachstums- und Gewinnqualität in China infolge der jüngsten Maßnahmen besser geworden ist. Da für dieses und nächstes Jahr hohe, über dem Konsens liegende Gewinne erwartet werden – Asien und Japan dürften zwischen 2020 und 2022 mühelos auf ein zweistelliges durchschnittliches Gewinnwachstum kommen und dabei Europa und Großbritannien weit hinter sich lassen – und dies auch noch zu einem weltweit wettbewerbsfähigen Preis, haben wir unser Engagement in den schwächeren Märkten beibehalten (Abbildung 2).

Konstruktiv gestimmt bleiben wir auch für Aktien aus den USA, wo die Stärke der Berichtssaison im ersten Quartal doch recht erstaunlich war. Immerhin sind die Gewinne der Unternehmen im S&P 500 um 50 % gegenüber dem Vorjahr gestiegen – das ist mehr als doppelt so hoch wie der (höhere) erwartete Zuwachs von 24 %; ungewöhnlich ist außerdem, dass die Analysten im Verlauf des Quartals ihre Prognosen angehoben haben. Diese Berichtssaison hat der Markt wie schon im Vorquartal als Gelegenheit genutzt, um moderate Gesamtrendite-Gewinne zu verbuchen, und auch für ein sogenanntes „Derating“ (d. h. sinkende Kurs-Gewinn-Verhältnisse). Die Umsätze im S&P 500 fallen im Vergleich zum Vorjahreszeitraum um 10 % höher aus, während die Erwartungen bei lediglich 6 % lagen, und mit Blick auf das Gesamtjahr sehen unsere US-Aktienkollegen Aufwärtsrisiken sowohl für das Umsatz- als auch für das Gewinnwachstum.

Abbildung 2: Was kostet Gewinnwachstum?

Quelle: Citi Research, Worldscope, MSCI, FactSet, 24. Mai 2021. Die roten Punkte markieren unsere bevorzugten Regionen. Hinweis: Die vorstehenden Daten wurden auf der Grundlage von Unternehmen im MSCI AC World Index erfasst. Die Marktkapitalisierung für Regionen, Märkte und Sektoren ist jeweils an den Streubesitz angepasst. KGV, EPS-Wachstum, KBV, Dividendenrendite und Eigenkapitalrendite werden aus FactSet-Konsensdaten aggregiert.

Tiefer bohren bei Bonitätsbewertungen

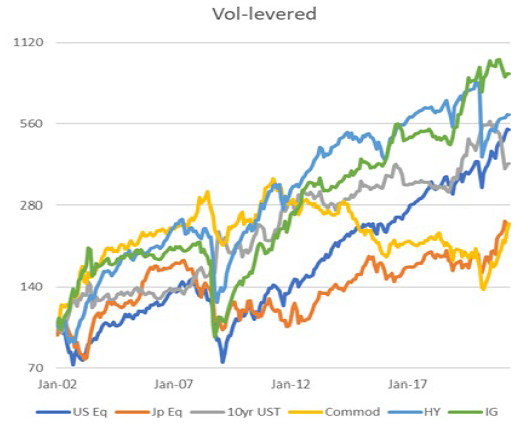

Auch bei hochverzinslichen Unternehmensanleihen und solchen mit Investment Grade sind die Gesamtrenditen in diesem Jahr bisher deutlich auseinandergelaufen. Teilweise ist dies auf die Duration zurückzuführen, die sich schlecht entwickelt hat und qualitativ hochwertige Anleihen mit längerer Restlaufzeit weit mehr beeinflusst als Hochzinspapiere mit kürzerer Duration. Hinzu kommen aber auch unterschiedliche zugrunde liegende Risikotrends. Skaliert man das Exposure marktübergreifend für dieselbe 12-Monats-Volatilität (z.B. des S&P 500), so zeigt sich, dass Investment-Grade-Anleihen mit Abstand die höchsten risikobereinigten Renditen generiert haben – höher als bei Aktien und Hochzinsanleihen (Abbildung 3).

Abbildung 3: Gesamtrenditen, skaliert um die Volatilität der letzten 12 Monate, 2002–2021

Quelle: Bloomberg, 24. Mai 2021. Für die Erstellung von „risikogleichen“ Zeitreihen wird das Exposure marktübergreifend skaliert, sodass die Volatilität der verschiedenen Anlageklassen jeweils der impliziten 12-Monats-Volatilität des S&P 500 (SPX) entspricht; dieser Vorgang muss jeden Monat wiederholt werden.

Nach einem schwachen ersten Quartal treten hochwertige Anleihen jetzt auf der Stelle. Angesichts der anhaltenden Unterstützung durch Notenbanken und der erheblichen Verbesserung der zugrunde liegenden Unternehmensfundamentaldaten behalten wir unser Engagement aber unverändert bei. Dabei richten wir unsere Anlagen weiter auf den Überschuss-Spread von kürzer laufenden Hochzinsanleihen in Europa aus, die sich angesichts der politischen Unterstützung, des anhaltenden Konjunkturaufschwungs und der sich verbessernden Bonitätskennzahlen – ganz zu schweigen von den deutlich gesunkenen Ausfallerwartungen für dieses und nächstes Jahr, bei auch noch höheren erwarteten Erholungsraten – in einem Sweetspot befinden könnten.

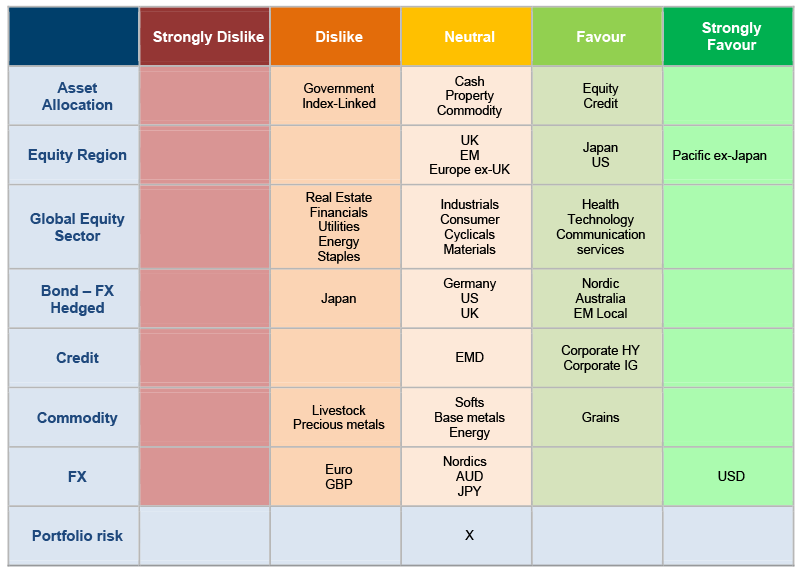

Abbildung 4: Überblick über die Asset Allocation

Quelle: Columbia Threadneedle Investments, 24. Mai 2021.